Кассовая книга ип. Что собой представляет кассовая дисциплина на предприятии

С 2016 года в Российской Федерации действует новый закон о правилах работы с контрольно-кассовой аппаратурой. Поправки в нем будут касаться предпринимателей, которые до этого могли трудиться без установки кассовых аппаратов. Ниже объясняется, нужен ли кассовый аппарат для ИП на УСН в 2019 году.

Необходимость приобретения кассы

Федеральный закон «О применении контрольно-кассовой техники» объясняет, нужна ли касса для ИП на УСН в 2019 году. Лицам, использующим в работе режимы ЕНВД или УСН и осуществляющим расчеты, придется приобрести ККТ (до введения закона ее применение считалось необязательным).

Закон действует для всех: неважно, какой формы организация или ИП - чтобы определить, может ли ИП на УСН работать без кассового аппарата, внимание нужно обращать на вид деятельности предприятия.

К лицам, использующим патентную систему налогообложения, это требование не относится. Существует еще несколько исключений.

Продолжение деятельности ИП без кассового аппарата

На вопрос, нужен ли кассовый аппарат для ИП при УСН в розничной торговле, однозначного ответа нет. Для некоторых видов деятельности его установка не обязательна. Нижеприведенный перечень описывает случаи, в которых возможна работа ИП без кассового аппарата:

- Сбыт продукции в специально предназначенных для этого открытых местах. К таким относятся выставочные комплексы, открытые рынки, ярмарки и остальные подобные торговые площадки. Разрешение действует только на непродовольственные товары, продающиеся в розницу;

- Продажа безалкогольных напитков или мороженого;

- Реализация мелкорозничных товаров. Относится как к непродовольственным, так и продовольственным товарам, реализующимся розничной торговлей;

- Продажа почтовых товаров в отделениях почты, находящихся в отдаленных населенных пунктах;

- Продажа разливной продукции, перевозимой цистернами. Сюда относится реализация пива, кваса, молочной продукции, рыбы, растительного масла и т.д.;

- Торговля печатной продукцией: журналами, лотерейными билетами, проездными талончиками и тому подобным. Относится только к розничной продаже;

- Продажа товаров в пассажирских вагонах;

- Реализация религиозной продукции. Относится к крестам, свечам, иконам, религиозным книгам и другим товарам;

- Оказание религиозных услуг. К примеру, венчание в церкви стоит каких-то денег, фиксировать которые с помощью кассового аппарата не обязательно;

- Сбор сырья для утилизации (но не металлолома);

- Оказание услуг в автосервисах не требует использования ККТ;

- Оказание услуг в салонах красоты или туристических фирмах. Хотя приобретать ККТ для них не обязательно законом, но выписывать БСО таким предприятиям положено, так что они должны применять ЧПМ.

Из этого списка становится понятно, что работа ИП без кассового аппарата при УСН для многих предпринимателей останется возможной.

Допустимые аппараты

Чтобы узнать, какой кассовый аппарат нужен для ИП на УСН, нужно просмотреть соответствующий государственный реестр. Постановка на учет в налоговой службе в целях дальнейшего применения в предпринимательской деятельности возможна лишь для указанных в нем аппаратов .

Проверить, включена ли касса в список, можно в самом документе, либо проверив устройство на предмет наличия на нем наклейки «Государственный реестр».

Применение ККМ при УСН в 2019 году для ИП каждым предпринимателем должно быть согласовано с действующими законами. Несоблюдение кассовой дисциплины грозит крупными штрафами.

Указание № 3210-У (зарегистрировано 11.03.2014 в г. Москва) устанавливает правила проведения кассовых операций. Несколько категорий налогоплательщиков могут воспользоваться предусмотренными в указе послаблениями.

В 2019 году предприниматели и фирмы, подходящие под определение субъектов малого бизнеса, имеют возможность использовать упрощенный кассовый порядок, при котором допустимо отсутствие лимита.

Порядок ведения кассовой книги ИП на УСН

Установка ККТ для ИП на УСН в 2019 году для многих ИП обязательна, хотя для них существуют некоторые поблажки. Они не должны во время приема (выдачи) налички выписывать кассовый ордер на приход (расход).

Установка ККТ для ИП на УСН в 2019 году для многих ИП обязательна, хотя для них существуют некоторые поблажки. Они не должны во время приема (выдачи) налички выписывать кассовый ордер на приход (расход).

Способ выдачи жалования персоналу определяет, нужно ли вести кассовую книгу ИП на УСН в 2019 году. Она не является обязательным требованием, если выдача зарплаты сотрудникам происходит на банковские карты, а не наличным расчетом.

Кассовая дисциплина для ИП на УСН в 2019 году отличается тем, что в ситуации, когда индивидуальный предприниматель не нанимает персонал, а денежные средства получает напрямую, он может обойтись без РКО и ПКО. Получение средств ИП можно подтвердить с помощью кассовых чеков и отчетов с гашением (при применении ККТ) или бланков БСО, а выдача зарплаты в таком случае фиксируется платежными ведомостями.

В случае, если ИП не может работать по вышеприведенному порядку, вести кассовую книгу ИП нужно согласно общим правилам.

Во время использования ККМ для ИП на УСН необходимо фиксировать операции с ней в Книге учета доходов и расходов . Кассовая книга ИП и КУДиР не требуют использования расходных и приходных ордеров во время заполнения.

В остальном кассовая дисциплина для ИП не отличается от общих установленных законом требований выполнения кассовых операций – нужно следовать им.

Преимущества использования кассового аппарата

Хоть ИП работать без кассового аппарата нередко может, его установка все равно рекомендуется для получения ряда приятных преимуществ. Нужна ли ККМ для ИП при УСН в розничной торговле – сказать сразу не получится, но работать точно станет удобней.

Любое крупное предприятие, серьезно нацеленное на долговременное развитие, нуждается в кассе, однако, перед покупкой аппарата надо разобраться в целесообразности этого поступка.

Почему выгодно установить ККТ для ИП на УСН:

- Легкость ведения отчетности, анализа проделанной работы. С помощью машины руководитель может с легкостью проверять уровень продаж и анализировать количество денежных поступлений за все время использования кассы, либо за определенный день;

- Минимизация рисков совершения ошибок со стороны сотрудников;

- Скорость обслуживания клиентов при применении контрольной техники значительно возрастает. Продавцу больше не приходится оформлять каждую квитанцию об оплате руками;

- Предприниматель заметит ускорение развития дела сразу после приобретения контрольно-кассовой техники. Моментально повысится качество оказываемых населению услуг, возрастет прибыль;

- Низкие затраты на обслуживание. За срок в один год мастера можно вызвать один раз. В месяц на проверку одного прибора будет уходить лишь полсотни рублей.

Возможные штрафы при использовании ККМ в ООО или ИП

Следующие нарушения закона об использовании ККТ, указанные в статье 14.5 КоАП РФ, грозят предпринимателю штрафом:

- Предприниматель не имеет или не использует при работе ККТ;

- Предприниматель применяет ККМ, не утвержденную ИФНС;

- Аппарат используется в нефискальном режиме;

- Кассир (или другой работник предприятия) не выдает положенный покупателю чек или забывает его распечатать;

- Применение поддельной или непроверенной машины. Покупать устройства нужно напрямую у изготовителя или в проверенных точках продаж. Оборудование следует проверять на наличие голограммных наклеек от сервис-центра и производителя;

- Предприниматель ведет продажу с чеком, который не предоставляет обязательную информацию о своих реквизитах, или текст трудно читается, либо данные ложные;

- Предприниматель не провел сервисное обслуживание аппаратов или у него отсутствует необходимая для проверки техническая документация;

- ИП применяет платежный терминал не по месту регистрации, или использует платежный терминал без обязательной к нему ККМ.

Судя по вышеописанным фактам, можно утверждать о том, что правила использования кассовой техники в 2019 году остались достаточно простыми – к тому же, для индивидуальных предпринимателей в обновленном законе предусмотрели некоторые поблажки, а многих изменения и вовсе не коснутся.

Видео: применение кассовых аппаратов — последние изменения в законодательстве

В последнее время участились требования банков о ведении кассовой книги для предпринимателя. Как поступать в такой ситуации? Заводить кассовую книгу, выписывать расходные и приходные ордера или же добиваться своего законного права не вести этот документ?

Представители Банка России утверждают, что на все хозяйствующие субъекты распространяется требование ведения кассовой дисциплины. И индивидуальных предпринимателей это тоже касается. Что же изменилось за последнее время? Почему этот вопрос встал именно сейчас?

Так ли это? Должен ли предприниматель выписывать расходные и приходные кассовые ордера, заполнять кассовую книгу?

Источник проблемы

Глобальным источником возникшей проблемы является основная задача Центрального Банка – сокращение наличных расчетов и увеличение безналичных расчетов в хозяйственной деятельности предприятий. Ведь денежные средства необходимо обслуживать (денежные купюры изнашиваются, необходимо обеспечивать выпуск новых). К тому же по сравнению с европейскими странами доля наличных денежных средств в России гораздо выше. Контроль за кассовой дисциплиной – это инструмент для решения поставленной задачи.

Если рассматривать законодательные акты, а именно «Порядок ведения кассовых операций», то его должны применять в своей деятельности предприятия (или юридические лица) (п. 12 и п. 44 Порядка). Соответственно, индивидуальные предприниматели не обязаны вести кассовую книгу. Кстати, если же рассматривать такие унифицированные формы учета кассовых операций, как приходный и расходный кассовые ордера, кассовая книга, то они также установлены только для юридических лиц (п. 2 Постановления Госкомстата от 18 августа 1998 г. №88). Отметим, что аналогичной точки зрения придерживаются и московские арбитры (постановления ФАС Московского округа от 19 декабря 2008 г. №КА-А40/12002-08 и от 10 января 2007 г. №КА-А40/13220-06).

Тем не менее в письме ЦБР от 17 июля 2006 г. №08-17/2540 говорится о том, что на индивидуальных предпринимателей при совершении ими кассовых операций распространяется действие кассового Порядка. Объясняют они это тем, что согласно пункту 3 статьи 23 Гражданского кодекса к предпринимателям применяются правила, аналогичные тем, которые регулируют деятельность юридических лиц, если иное не вытекает из закона, иных правовых актов или существа правоотношения. Отметим, что указанное письмо в свое время чиновники успели довести до нижестоящих налоговых органов (письмо ФНС России от 30 августа 2006 г. №ММ-6-06/869). Правда, позднее представители Банка России сообщили, что данные разъяснения не могут применяться в качестве нормативного акта (письмо ЦБ от 17 октября 2006 г. №36-3/1993).

Между тем и по сей день специалисты Минфина и налоговики считают, что на всех предпринимателей распространяется Порядок ведения кассовых операций. Это прослеживается из следующих писем: Минфина от 25 января 2008 г. №03-11-05/14, от 6 марта 2007 г. № 03-11-05/42; УФНС по г. Москве от 16 января 2007 г. №18-12/3/002583, от 26 декабря 2006 г. №22-12/115732, от 12 октября 2006 г. №18-12/3/89564, от 10 октября 2006 г. №22-12/89802, от 16 января 2006 г. №18-11/3/1686.

В то же время УФНС по г. Москве в письмах от 16 марта 2006 г. №09-24/20635 и от 11 апреля 2006 г. №09-24/28313 указали, что Порядок не предусматривает обязанность индивидуальных предпринимателей вести кассовую книгу.

В конце прошлого года и высшие арбитры решили, что индивидуальные предприниматели должны соблюдать Порядок ведения кассовых операций (определение Верховного Суда от 4 декабря 2008 г. №КАС08-620). Именно из-за этого определения и возникли споры о кассовой дисциплине у предпринимателей.

Абсурдность ситуации заключается в том, что в данном деле заявитель пытался доказать: распространение на предпринимателей положений Порядка, утвержденного для предприятий (организаций и учреждений), противоречит законодательству и Конституции. И здесь возникает вопрос: зачем заявителю было спорить о том, что к нему не имеет никакого отношения? Ведь указанный Порядок (что видно из его текста) изначально касается только организаций, и для этого никаких других разъяснений и подтверждений не требуется. При этом и выводы судей о том, что положения Порядка ничему не противоречат, и то, что в законодательстве отсутствуют нормы, освобождающие индивидуальных предпринимателей от соблюдения порядка ведения кассовых операций, не достаточно аргументированы. Ведь не существует норм, обязывающих соблюдать кассовую дисцплину.

Но далее судьи вспомнили о том, что предприниматели так же, как, собственно, и организации, при осуществлении наличных денежных расчетов либо расчетов с использованием платежных карт в обязательном порядке применяют контрольно-кассовую технику. Но этого и так никто не отрицает. Ведь кассовая техника и вся документация, связанная с ее применением, действительно обязательна, но к рассматриваемому Порядку никакого отношения не имеет.

В результате арбитры, опираясь только на то, что в федеральном законодательстве отсутствуют нормы, освобождающие индивидуальных предпринимателей от соблюдения Порядка ведения кассовых операций, и на Закон о ККТ, постановили, что указанный Порядок имеет к этим лицам самое непосредственное отношение.

Ну а что в этой ситуации остается делать предпринимателям? Так вот, если вы не готовы отстаивать свою точку зрения, придется запастись терпением и сесть за ведение кассовой книги.

Кстати, в одном из судов арбитры указали, что предприниматели хоть и не обязаны вести кассовую книгу, но прием, выдачу и хранение денежных средств надо осуществлять в специально оборудованном помещении кассы (постановление ФАС Северо-Кавказского округа от 22 октября 2008 г. №Ф08-6410/2008). Как видите, здесь судьи весьма избирательно подошли к применению Порядка.

Чем отличается предприниматель от юридического лица

Индивидуальные предприниматели – это физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, адвокаты, учредившие адвокатские кабинеты (п. 2 ст. 11 НК РФ).

Юридические лица должны иметь самостоятельный баланс и обязательно вести бухгалтерский учет. В отличие от них индивидуальные предприниматели ведут только учет доходов и расходов для подсчета налогов, которые следует уплатить в бюджет.

При регистрации юридического лица учредители вносят от своего имени вклады в имущество организации. Это могут быть деньги, товарно-материальные ценности или внеоборотные активы. Имущество юридического лица с этого момента учитывается отдельно от имущества учредителей. Учредители могут получить от юридического лица денежные средства, но только в виде дивидендов, которые выплачиваются из чистой прибыли организации.

Предположим, что организация понесла убытки. Кредиторы требуют возврата долгов. Юридическое лицо может рассчитаться с кредиторами только в пределах своего имущества: отдать основные средства, ценные бумаги, товары, готовую продукцию и т.д. Учредитель же при этом может спать спокойно: забирать за долги личное имущество учредителей нельзя, так как организация отвечает по долгам только своим обособленным имуществом (ст. 48 ГК РФ).

Если же индивидуальный предприниматель окажется в убытке и не сможет отдать долги своим кредиторам, по решению суда он может быть признан банкротом. С момента вынесения такого решения предприниматель лишается своего статуса.

Чтобы удовлетворить требования кредиторов, индивидуальному предпринимателю придется отдать за долги не только имущество, которое он использовал в предпринимательской деятельности. Взыскание за долги может быть наложено и на дачу, и на квартиру, и на машину, и на гараж гражданина. Индивидуальному предпринимателю по своим долгам приходится отвечать всем своим имуществом.

Получается, что у индивидуального предпринимателя нет четкого разграничения имущества, которое относится к его предпринимательской деятельности, от его личного имущества как физического лица. Это в полной мере относится и к денежным средствам. Именно на этом положении мы построили все наши рассуждения о необходимости применять индивидуальными предпринимателями Порядок ведения кассовых операций.

Порядок ведения

кассовых операций

Порядок ведения кассовых операций устанавливает для предприятий, объединений, организаций и учреждений правила работы с денежной наличностью.

Рассмотрим общие положения данного Порядка.

1. Хранить денежные средства следует на счетах в банках и сдавать в банки все наличные деньги, превышающие установленный лимит.

От индивидуального предпринимателя нельзя потребовать сдавать все наличные деньги в банк. Ведь индивидуальный предприниматель – это физическое лицо. Его денежные средства нельзя разделить на те, которые относятся к предпринимательской деятельности, и те, которые являются его личными средствами.

Перед кредиторами он отвечает всем своим имуществом, в том числе и теми деньгами, которые получены не от предпринимательской деятельности.

На свои личные средства индивидуальный предприниматель закупает товары, арендует помещение и несет другие расходы, связанные с предпринимательской деятельностью. На те деньги, которые он получил от покупателей за реализованные товары, индивидуальный предприниматель платит за квартиру, в которой живет, покупает продукты, одежду и прочие вещи, необходимые для личного потребления.

Если предположить, что на индивидуального предпринимателя распространяются требования п. 1 Порядка ведения кассовых операций, то все деньги, которые лежат у него в кармане или дома, можно считать сверхлимитными. Ведь предприниматель не согласовал с банком остаток наличных средств, который он может не сдавать в банк.

2. Необходимо вести кассовую книгу (не путайте с книгой кассира-операциониста, которая является неотъемлемой частью процесса работы с ККТ).

В своем письме от 15 сентября 2004 г. № 33-0-11/581 специалисты МНС России утверждают, что для индивидуального предпринимателя ведение кассовой книги не предусмотрено. Кроме того, судьи отменяют решения налоговых органов о привлечении предпринимателей к ответственности за отсутствие кассовых книг (Постановления ФАС Северо-Кавказского округа от 25 мая 2004 г. по делу № Ф08-2121/2004-827А, ФАС Московского округа от 29 декабря 2004 г. по делу № КА-А40/12146-04 и др.).

3. Тратить наличную выручку можно только на оплату труда, выплату социальных пособий, закупку сельскохозяйственной продукции, оплату товаров, работ и услуг, скупку тары и вещей у населения.

Как мы уже говорили, подобные требования не могут распространяться на индивидуальных предпринимателей. На данный момент не предусмотрен контроль за целевым использованием полученных средств предпринимателем (с расчетного счета он снимает денежные средства по символу 58 «Выдача со счетов ИП»). Физическое лицо может распоряжаться своими денежными средствами так, как считает нужным: тратить на личные нужды или в целях предпринимательской деятельности. Главное – своевременно и в полном объеме платить налоги с полученных доходов и представлять налоговые декларации в установленные сроки.

4. Наличные деньги под отчет выдаются из кассы. Подотчетное лицо должно отчитаться в течение трех рабочих дней по истечении срока, на который они выданы. Выдавать деньги под отчет нельзя, если не представлен авансовый отчет по ранее полученному авансу.

Представляете, как индивидуальный предприниматель выдает себе деньги под отчет, а через три дня по истечении срока, на который аванс был выдан, требует с самого себя авансовый отчет? А если писать авансовый отчет ему лень, то он сам себе отказывает в выдаче новой суммы под отчет.

5. Кассовые операции оформляются типовыми межведомственными формами учетной документации.

Для учета кассовых операций используются унифицированные формы первичных документов, утвержденные Постановлением Госкомстата России от 18 августа 1998 г. № 88. К ним относятся:

– КО-1 «Приходный кассовый ордер»;

– КО-2 «Расходный кассовый ордер»;

– КО-3 «Журнал регистрации приходных и расходных кассовых документов»;

– КО-4 «Кассовая книга»;

– КО-5 «Книга учета принятых и выданных кассиром денежных средств».

Получая наличные деньги в оплату проданного товара, предприниматель пробьет кассовый чек на ККМ и зафиксирует поступление выручки в книге учета доходов и расходов и хозяйственных операций индивидуального предпринимателя (далее – книга учета доходов и расходов). Причем согласно Закону о ККТ (№54-ФЗ) пробивать кассовый чек ему необходимо как при расчетах с физическими лицами, индивидуальными предпринимателями, так и при расчетах с организациями. На основании показаний контрольно-кассовой техники предприниматель будет вести учет своих доходов, полученных наличными денежными средствами.

Другие поступления наличных денег для предпринимателя не являются его доходами от предпринимательской деятельности, пробивать их по кассе не нужно, следовательно, и отражать в книге учета доходов и расходов не следует.

Оплачивая те или иные расходы наличными деньгами, предприниматель получит от продавца товаров, работ, услуг документ, подтверждающий факт оплаты: чек ККТ, корешок к приходному кассовому ордеру, товарный чек и др.

Перечисленные документы и будут являться теми первичными учетными документами, которые необходимы для отражения расходных операций в книге учета доходов и расходов. А выписывать расходный ордер при этом ему совсем не обязательно.

Заработная плата, которая начисляется сотрудникам индивидуального предпринимателя, выдается на основании раздела IV «Расчет начисленных (выплаченных) в виде оплаты труда доходов и удержанных с них налогов» книги учета доходов и расходов по традиционной системе налогообложения. В Таблице № 5 сотрудники расписываются в получении начисленных денежных сумм. А если вы находитесь на другой системе налогообложения, то можно составить расчетно-платежные ведомости (этот способ удобнее в принципе для предпринимателей по всем системам налогообложения).

Такой порядок предпринимателю удобен, если он сам выполняет обязанности кассира, самостоятельно получает и расходует наличные денежные средства.

Если предприниматель загружен другой работой, то наличные деньги от покупателей может принимать наемный работник, выдавая покупателям чек ККТ. В конце рабочего дня выручку, полученную от покупателей, кассир сдает индивидуальному предпринимателю. Предприниматель кладет эти деньги себе в карман, а не в мифическую кассу, а затем тратит их, как считает нужным.

В ситуации, когда наличку принимает наемный работник, предприниматель может вести кассовую книгу, но в управленческих целях. И решение о введении этого документа он должен принимать сам.

Получается, что даже наличие наемных работников не является поводом создавать кассу, заполнять кассовую книгу и составлять расходные и приходные кассовые ордера.

Так как же все-таки составлять расходник на выдачу самому себе денежных средств? Работники банков предлагают писать на собственные нужды. Сам себе выдал и сам расписался в получении. Абсурд? Но ведь если нас заставляют вести кассовую книгу, то и соблюдать лимит кассы необходимо тоже, а значит превышающие лимит средства надо просто выдавать самому себе на собственные нужды.

Позиция официальных органов

и доводы независимых экспертов

Ответственность за нарушение порядка ведения кассовых операций установлена как для юридических, так и для должностных лиц (ст. 15.1 КоАП РФ). Индивидуальные предприниматели несут административную ответственность как должностные лица (ст. 2.4 КоАП РФ). Следовательно, предприниматели несут ответственность за нарушение порядка ведения кассовых операций.

В статье 15.1 КоАП РФ речь идет о нарушении порядка работы с денежной наличностью и порядка ведения кассовых операций, которое выражается в следующем:

– осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров;

– неоприходовании (неполном оприходовании) в кассу денежной наличности;

– несоблюдении порядка хранения свободных средств;

– накоплении в кассе наличных денег сверх установленных лимитов.

На наш взгляд, положения этой статьи сформулированы не совсем корректно.

Во-первых, предполагается, что индивидуального предпринимателя можно привлечь к ответственности за превышение лимита расчета с организациями. Однако подобный лимит установлен только в отношении расчетов между юридическими лицами и предпринимателями.

Предельный размер расчетов наличными деньгами по одному платежу между юридическими лицами и предпринимателями установлен в размере 100 000 руб. (Указание ЦБР от 20 июня 2007 г. № 1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя» (с изменениями от 28 апреля 2008 г.).

Во-вторых, индивидуальные предприниматели могут быть привлечены к ответственности за неоприходование наличных денежных средств в кассу. Об этом специалисты МНС России заявляли в своем письме от 11 октября 2004 г. № 14-1-04/4175@ «О неоприходовании (неполном оприходовании) в кассу денежной наличности». Однако необходимо определить, что понимается под неоприходованием наличных денежных средств в кассу.

Так как все наличные расчеты проводятся с использованием ККТ, то неоприходование наличных денежных средств имеет место, только если выручка от реализации товаров, работ, услуг не пробита по кассе, т.е. покупателю не выдан чек ККТ при продаже товаров.

Такой подход подтверждается Постановлением ФАС Восточно-Сибирского округа от 11 апреля 2005 г. по делу №А78-443/05-С2-21/56-Ф02-1274/05-С1. Следовательно, никаких нарушений не будет, если индивидуальный предприниматель пробивает чеки ККТ, но не ведет кассовую книгу и не отражает в ней сумму полученной выручки.

В-третьих, как мы уже говорили, наличные денежные средства индивидуального предпринимателя нельзя разделить на те, которые принадлежат ему как физическому лицу, и те, которые относятся к предпринимательской деятельности. Поэтому для него не существует понятия «свободные денежные средства».

Следовательно, привлечь к ответственности предпринимателя за несоблюдение порядка хранения свободных денежных средств невозможно.

И наконец, предприниматель кладет себе в карман все наличные деньги, которые он получил от покупателей. Поэтому привлечь его к ответственности за превышение лимита по кассе также практически невозможно. Таким образом, мы пришли к следующему выводу. Несмотря на то что в ст. 15.1 КоАП РФ упоминаются индивидуальные предприниматели, наказать их за ее нарушение можно только за непробитый чек ККТ. За все остальные нарушения, в том числе за несоблюдение порядка хранения свободных денежных средств и превышение лимита по кассе, оштрафовать предпринимателя нельзя.

В письме №27-1-14/5571 специалисты Главного управления Банка России по Санкт-Петербургу напоминают, что к предпринимательской деятельности применяются те правила, которые установлены Гражданским кодексом РФ в отношении юридических лиц (п. 3 ст. 23 ГК РФ).

По нашему мнению, эта статья ГК РФ распространяется только на гражданские правоотношения индивидуальных предпринимателей.

Порядок ведения кассовых операций напрямую не относится ни к бухгалтерскому, ни к налоговому, ни к гражданскому законодательству. Организация наличного денежного обращения – это самостоятельная отрасль права, подведомственная Банку России (ст. 34 Федерального закона от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»). А в этой отрасли индивидуальные предприниматели не приравнены в юридическим лицам.

Таким образом, из перечисленных документов прямо не следует, что на индивидуальных предпринимателей распространяются положения Порядка ведения кассовых операций.

Кроме того, нормы п. 3 ст. 23 ГК РФ действуют, только если иное не вытекает из закона, иных правовых актов и существа правоотношений. А из п. 1 Порядка ведения кассовых операций вытекает как раз иное. Там говорится, что порядок распространяется непосредственно на организации, учреждения, предприятия и объединения.

Подведем итоги

По закону предприниматели не обязаны соблюдать действующий порядок ведения кассовых операций. То есть они могут не выполнять требования:

– соблюдения лимита кассы,

– ведения кассовой книги,

– оформления приходных и расходных кассовых ордеров.

Но налоговики в отдельных регионах придерживаются позиции, согласно которой Порядок ведения кассовых операций распространяется и на индивидуальных предпринимателей. На этом основании они пытаются взыскивать с предпринимателей административные штрафы за его нарушение, в частности за неоприходование в кассу денежной наличной выручки, отсутствие кассовой книги. Свою позицию налоговики обосновывают тем, что деятельность предпринимателя должна регулироваться теми же правилами, что и деятельность организаций. Теперь их поддерживают и банки. Однако большинство судов считает, что у предпринимателей нет обязанности соблюдать Порядок ведения кассовых операций.

В то же время на предпринимателей распространяется лимит расчетов наличными денежными средствами в рамках одного договора в сумме 100 тыс. рублей при расчетах с другими предпринимателями или с организациями.

Штраф за превышение лимита расчетов наличными составляет от 4000 до 5000 рублей (для предпринимателей как должностных лиц, для организаций он в 10 раз больше – от 40 тыс. до 50 тыс. рублей). Обнаружить нарушение налоговики могут в ходе налоговой проверки. Вместе с тем привлечь к ответственности нарушителя-предпринимателя, передающего деньги из кассы, налоговики могут только в течение 2 месяцев со дня, когда допущено превышение лимита наличных расчетов (ст. 15.1, 2.4, ч.1 ст. 4.5, ч.1 ст. 23.5 КоАП РФ, п.5 Разъяснений, направленных письмом ЦБ РФ от 16.03.1995 № 14-4/95).

Также предприниматели не освобождены от обязанности по применению ККТ при расчетах с населением, а следовательно, и от обязанности по соблюдению правил применения и эксплуатации ККТ.

За продажу товаров (выполнение работ, оказание услуг) без применения ККТ предприниматель может быть привлечен к ответственности в виде штрафа от 3000 до 4000 рублей.

Сейчас перед государством стоит задача по развитию малого и среднего бизнеса. А теперь предпринимателю, даже работающему одному, придется заниматься бумаготворчеством и выдавать самому себе под отчет денежные средства на приобретение одежды, пищи. Вот вам и поддержали бизнес! Множество писем и разъяснений противоречит друг другу, а это говорит о том, что нет глубокого понимания этого вопроса. В этой ситуации необходимо обращаться в предпринимательские объединения, Правительство РФ для того, чтобы обратить внимание на эту проблему.

Н. Скворцова

Выписка из Порядка ведения кассовых операций, утвержденного решением Совета директоров Центрального банка России от 22 сентября 1993 г. № 40 которое должны соблюдать предприниматели, по мнению судей (пункты, действие которых по мнению Верховного суда распространяется и на идивидуальных предпринимателей)

1. Предприятия, объединения, организации и учреждения (в дальнейшем – предприятия) независимо от организационно-правовых форм и сферы деятельности обязаны хранить свободные денежные средства в учреждениях банков (далее – банках).

3. Для осуществления расчетов наличными деньгами каждое предприятие должно иметь кассу и вести кассовую книгу по установленной форме.

Прием наличных денег предприятиями при осуществлении расчетов с населением производится с обязательным применением контрольно-кассовых машин.

4. Наличные деньги, полученные предприятиями в банках, расходуются на цели, указанные в чеке.

5. Предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками, по согласованию с руководителями предприятий. При необходимости лимиты остатков касс пересматриваются.

6. Предприятия обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками.

Наличные деньги могут быть сданы в дневные и вечерние кассы банков, инкассаторам и в объединенные кассы при предприятиях для последующей сдачи в банк, а также предприятиям связи для перечисления на счета в банках на основе заключенных договоров.

7. Предприятия, имеющие постоянную денежную выручку, по согласованию с обслуживающими их банками могут расходовать ее на оплату труда и выплату социально-трудовых льгот (в последующем – оплата труда), закупку сельскохозяйственной продукции, скупку тары и вещей у населения.

Предприятия не имеют права накапливать в своих кассах наличные деньги сверх установленных лимитов для осуществления предстоящих расходов, в том числе на оплату труда.

9. Предприятия имеют право хранить в своих кассах наличные деньги, сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше 3 рабочих дней (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, – до 5 дней), включая день получения денег в банке.

13. При приеме денежных билетов и монеты в платежи кассиры предприятий обязаны руководствоваться установленными Центральным банком Российской Федерации Признаками и правилами определения платежности банковских билетов (банкнот) и монет Банка России.

14. Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным ведомостям (расчетно-платежным), заявлениям на выдачу денег, счетам и др.) с наложением на этих документах штампа с реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами на это уполномоченными.

В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях, счетах и др. имеется разрешительная надпись руководителя предприятия, подпись его на расходных кассовых ордерах не обязательна.

Заготовительные организации могут производить выдачу наличных денег сдатчикам сельскохозяйственной продукции и сырья с последующим составлением по окончании рабочего дня общего расходного кассового ордера на все выданные за день суммы по заготовительным квитанциям.

В централизованных бухгалтериях на общую сумму выданной заработной платы составляется один расходный кассовый ордер, дата и номер которого проставляются на каждой платежной (расчетно-платежной) ведомости.

19. Приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилами, шариковой ручкой или выписаны на машине (пишущей, вычислительной). Подчистки, помарки или исправления в этих документах не допускаются.

В приходных и расходных кассовых ордерах указывается основание для их составления и перечисляются прилагаемые к ним документы.

Выдача приходных и расходных кассовых ордеров или заменяющих их документов на руки лицам, вносящим или получающим деньги, запрещается.

22. Все поступления и выдачи наличных денег предприятия учитывают в кассовой книге.

23. Каждое предприятие ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данного предприятия.

----------------

Записи в кассовой книге ведутся в 2 экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными и служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера предприятия или лица, его заменяющего.

24. Записи в кассовую книгу производятся кассиром сразу же после получения или выдачи денег по каждому ордеру или другому заменяющему его документу. Ежедневно в конце рабочего дня, кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию в качестве отчета кассира второй отрывной лист (копию записей в кассовой книге за день) с приходными и расходными кассовыми документами под расписку в кассовой книге.

25. На предприятиях при условии обеспечения полной сохранности кассовых документов кассовая книга может вестись автоматизированным способом, при котором ее листы формируются в виде машинограммы «Вкладной лист кассовой книги». Одновременно с ней формируется машинограмма «Отчет кассира». Обе названные машинограммы должны составляться к началу следующего рабочего дня, иметь одинаковое содержание и включать все реквизиты, предусмотренные формой кассовой книги.

Нумерация листов кассовой книги в этих машинограммах осуществляется автоматически в порядке возрастания с начала года.

В машинограмме «Вкладной лист кассовой книги» последним за каждый месяц должно автоматически печататься общее количество листов кассовой книги за каждый месяц, а в последней за календарный год – общее количество листов кассовой книги за год.

Кассир после получения машинограмм «Вкладной лист кассовой книги» и «Отчет кассира» обязан проверить правильность составления указанных документов, подписать их и передать отчет кассира вместе с приходными и расходными кассовыми документами в бухгалтерию под расписку во вкладном листе кассовой книги.

В целях обеспечения сохранности и удобства использования машинограммы «Вкладной лист кассовой книги» в течение года хранятся кассиром отдельно за каждый месяц. По окончании календарного года (или по мере необходимости) машинограммы «Вкладной лист кассовой книги» брошюруются в хронологическом порядке. Общее количество листов за год заверяется подписями руководителя и главного бухгалтера предприятия и книга опечатывается.

26. Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера предприятия.

27. Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира. Наличные деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и зачисляются в доход предприятия.

28. Главный (старший) кассир перед началом рабочего дня выдает другим кассирам авансом необходимую для расходных операций сумму наличных денег под расписку в книге учета принятых и выданных кассиром денег.

Кассиры в конце рабочего дня обязаны отчитаться перед главным (старшим) кассиром в полученном авансе и в деньгах, принятых по приходным документам, и сдать остаток наличных денег и кассовые документы по произведенным операциям (главному) старшему кассиру под расписку в книге учета принятых и выданных кассиром денег.

По авансам, полученным для оплаты труда и выплаты стипендий, кассир обязан отчитаться в срок, указанный в платежной ведомости, для их выплаты. До истечения этого срока кассиры обязаны ежедневно сдавать в кассу остатки наличных денег, не выданных по платежным ведомостям. Эти деньги сдаются в опечатанных кассирами сумках, пакетах и других упаковках главному (старшему) кассиру под расписку, с указанием объявленной суммы.

29. В соответствии с пунктом 3 руководители предприятий обязаны оборудовать кассу (изолированное помещение, предназначенное для приема, выдачи и временного хранения наличных денег) и обеспечить сохранность денег в помещении кассы, а также при доставке их из учреждения банка и сдаче в банк. В тех случаях, когда по вине руководителей предприятий не были созданы необходимые условия, обеспечивающие сохранность денежных средств при их хранении и транспортировке, они несут в установленном законодательством порядке ответственность.

Рекомендации по обеспечению сохранности денежных средств при их хранении и транспортировке приведены в Приложении № 2.

Помещение кассы должно быть изолировано, а двери в кассу во время совершения операций – заперты с внутренней стороны. Доступ в помещение кассы лицам, не имеющим отношения к ее работе, воспрещается.

Единые требования по технической укрепленности и оборудованию сигнализацией помещений касс предприятий приведены в Приложении № 3.

Кассы предприятий могут быть застрахованы в соответствии с действующим законодательством.

При опечатывании книги мастичной печатью используются клей на основе жидкого стекла («Силикатный», «Канцелярский», «Конторский», «Жидкое стекло»), бумага типа папиросной, штемпельная краска. Бумага с оттиском печати смазывается с двух сторон клеем, после опечатывания книги наносится еще один слой клея.

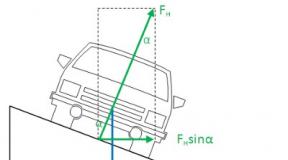

Фиксировать доходы и расходы индивидуальный предприниматель может двумя способами. В первом случае применяется расчетный счет, а во втором – касса для ИП. Работа с выручкой требует кассовой дисциплины, включающей порядок ведения кассовых операций. Мы расскажем о том, как работать с кассой ИП в 2017 году.

Кассовая дисциплина

Многие начинающие предприниматели думают, что кассовый аппарат и касса ИП – это одно и то же. Для того чтобы иметь кассу, совершенно необязательно приобретать контрольно-кассовую машину (ККМ). Касса индивидуального предпринимателя – это наличные средства, поступившие от деятельности за определенный период и хранящиеся у ИП. Все доходы и расходы нужно учитывать и заполнять определенные документы.

Кассовая дисциплина – это выполнение норм и установленных правил обращения с наличными средствами. Эти нормы регламентированы Приказом Банка России N 3210-У от 11.03.2014. Документ включает ряд правил, регулирующих, кто должен заниматься приемом наличных, осуществлять ведение соответствующих операций и проводки.

Касса индивидуального предпринимателя – это наличные средства, поступившие от деятельности за определенный период и хранящиеся у ИП.

Банк России посчитал, что у индивидуального предпринимателя должен быть сотрудник, который несет ответственность за действия с кассой. Для назначения ответственного за «наличку» недостаточно просто издать приказ. Будущего кассира нужно ознакомить с правами и обязанностями и зафиксировать это подписью работника.

А что делать, если кассиров будет несколько? Например, у предпринимателя открылось несколько точек и на каждой ведутся продажи или осуществляются услуги? В этом случае индивидуальный предприниматель назначает старшего кассира, который будет принимать у всех остальных наличные деньги.

Кстати, все действия с бумажными деньгами может вести и сам индивидуальный предприниматель. Никакие дополнительные приказы в этом случае не нужны.

Подтверждение на бумаге

Прием денег может происходить с применением:

- бланков строгой отчетности;

- контрольно-кассовой техники;

- программно-технических средств.

Единой формы оформления бланков строгой отчетности (БСО) не существует. Но есть ряд требований к содержанию этих документов. Они должны содержать название документа, номер и серию. Кроме того, в БСО должны быть указаны Ф.И.О. ИП, номер свидетельства о регистрации, ИНН, адрес и место нахождения.

При совершении оплаты в БСО вносится сумма, вид товара или услуги, их количество, стоимость за единицу, дата и подпись кассира. Бланки должны быть напечатаны в типографии.

Учет поступивших наличных средств через ККМ (контрольно-кассовая машина) фиксируется в кассовой ленте и памяти аппарата. Все эти параметры отражаются в отчетах, которые, как правило, снимаются в конце смены.

После того как кассовые аппараты или сейфы в офисах полны, выручку можно инкассировать или оприходовать в кассе.

Снять выручку можно двумя способами:

- Инкассация. Прием наличных средств от сотрудников предприятий сопровождается оформлением ордера по форме (КО-1), утвержденной приказом Госкомитета статистики. Сумму заносим в книгу учета доходов и расходов предпринимателя (КУДиР) и сохраняем «приходник».

- Средства можно использовать по усмотрению предпринимателя, но любое изъятие, не связанное с выдачей заработной платы, должно сопровождаться оформлением расходного ордера по форме (КО-2). Сумма расходов также вписывается в соответствующий раздел КУДиР.

Любое изъятие денег, не связанное с выдачей заработной платы, должно сопровождаться оформлением расходного ордера.

Как хранить

Вы можете копить бумажные деньги сколько хотите. Лимит остатка в кассе для ИП отменен. Но не увлекайтесь. Во-первых, вы не сможете рассчитаться с контрагентами за поставленные услуги или товары наличными, если платеж превышает 100 тысяч рублей (Указ ЦБ от 2013 года). Во-вторых, хранить наличные средства в больших объемах просто неразумно с точки зрения безопасности.

Соблюдение кассовой дисциплины – важная обязанность индивидуального предпринимателя. Внимательно изучив нормативные документы и наши инструкции, вы научитесь работать с кассой и фиксировать свои финансовые операции.

Проверка кассовой дисциплины Гусарова Юлия Нужен ли кассовый аппарат при УСН в 2018 году и можно ли отказаться от его применения? Обязательное использование онлайн-касс для ИП, затраты на приобретение ККТ. Особенности и основные положения кассовой дисциплины.Порядок ведения кассовых операций регламентирован Указанием ЦБ РФ № 3210-У от 11 марта 2014 года , согласно которому все индивидуальные предприниматели независимо от режима налогообложения (ОСНО , УСН , ЕНВД , ЕСХН) не обязаны:

- определять лимит остатка наличных денежных средств;

- хранить на банковских счетах наличные денежные средства, полученные от предпринимательской деятельности, свыше установленного лимита;

- оформлять кассовые операции соответствующими кассовыми документами - приходными (расходными) кассовыми ордерами, вести кассовую книгу, при условии что в соответствии с налоговым законодательством ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности.

- вправе расходовать из кассы наличные денежные средства, полученные от предпринимательской деятельности (наличной выручки и страховых премий), на личные (потребительские) нужды, не связанные с ведением ими предпринимательской деятельности, без соблюдения предельного лимита наличных расчетов;

- могут по своему усмотрению распоряжаться денежными средствами, хранящимися на расчетном счете, переводить их на свой текущий счет, снимать со счета и использовать на любые цели, в том числе не связанные с предпринимательской деятельностью.

Вместе с тем при ведении кассовых операций и работе с наличными денежными средствами индивидуальные предприниматели должны соблюдать, в частности:

- правила допуска работников к работе с наличными денежными средствами. Кассовые операции ведутся работником (работниками), определенным индивидуальным предпринимателем (например, в приказе) с установлением ему должностных прав и обязанностей, с которыми кассир (старший кассир) должен ознакомиться под подпись;

- мероприятия по обеспечению сохранности наличных денежных средств (который индивидуальный предприниматель вправе определить самостоятельно);

- цели расходования наличной выручки в рамках предпринимательской деятельности (например, расходовать наличную выручку при расчетах по договорам аренды недвижимого имущества, выдаче (возврату) займов нельзя);

- предельный размер расчета наличными с другими организациями и индивидуальными предпринимателями. Предельный размер (лимит) расчетов наличными денежными средствами по одному договору составляет 100 тыс. руб. либо сумму в иностранной валюте, эквивалентную 100 тыс. руб. по курсу ЦБ РФ на дату проведения наличных расчетов.

Оформление кассовых операций

Правилами кассовой дисциплины индивидуальный предприниматель, которые ведут учет для целей налогообложения в установленном порядке, освобождается от обязанности:

- заполнения расходного кассового ордера (когда наличные денежные средства выдаются из кассы);

- заполнения приходного кассового ордера (в случае приёма наличных денежных средств);

- ведения кассовой книги .

Необходимо учитывать: в случае если не выписываются расходные кассовые и приходные кассовые ордера, сложно контролировать продавцов, которые принимают денежные средства, поскольку отсутствует подтверждение денег конкретным сотрудником.

С другой стороны, подобный шаг вполне обоснован, если индивидуальный предприниматель работает один и лично получает денежные средства.

Поступивший объем выручки можно подтвердить кассовыми чеками, Z-отчётами, бланками строгой отчётности .

Выплаты работникам (наличными) отражаются в расчётно-платёжной ведомости (форма T-49) и в платёжной ведомости (форма Т-53).

Индивидуальными предпринимателями на УСН учёт всех операций осуществляется с применением Книги учёта доходов и расходов (КУДиР).

Штрафы за нарушение кассовой дисциплины

Согласно п.1 ст. 15.1 КоАП РФ нарушение порядка ведения кассовой дисциплины и работы с денежной наличностью грозит штрафом для ИП в размере от 4 000 до 5 000 рублей.

Кассовая дисциплина в интернет-бухгалтерии «Моё дело»

Законодательство в сфере бухгалтерского и налогового учёта непрерывно меняется. Это касается перечня документов для регистрации организации , условий работы на различных режимах налогообложения, правил приёма иностранных работников , оформления кассовых операций и многих других положений, регулирующих предпринимательскую деятельность.

В этих условиях необходимо постоянно отслеживать все изменения законодательства. Это можно делать самостоятельно, осуществляя поиск изменений в специализированных изданиях, на сайтах и интернет-форумах. Вы тратите кучу времени и нервов, зато почти уверены в том, что ничего не пропустили. Если же «почти» Вас не устраивает, то просто используйте в работе интернет-бухгалтерию «Моё дело».

Этот глобальный информационный комплекс, обладающий полной базой актуальных бланков, а также нормативных и законодательных актов в сфере трудового, бухгалтерского и налогового законодательства. Обновление базы происходит круглосуточно в режиме онлайн.

Сервис позволяет легко и корректно заполнять, сохранять и распечатывать любые документы, которые необходимы при ведении деятельности в рамках соблюдения кассовой дисциплины. При использовании интернет-бухгалтерии Вы всегда будете работать в соответствии с действующими нормами и правилами!

Помимо этого система даёт возможность формировать любую отчётность на ОСНО и специальных налоговых режимах (УСН, ЕНВД). При этом Вам требуется заполнить лишь несколько простых полей. При такой автоматизации расчётов возможность возникновения ошибки исключена. Готовые документы можно распечатать или сразу отправить по электронной почте в налоговую службу, а также в ПФР, ФСС, ФСГС.

В системе «Моё дело» Вы быстро и абсолютно верно рассчитываете налоги и социальные вычеты, зарплату и отпускные, больничные и страховые взносы. Помимо точных и правильных расчётов, сервис позволяет формировать платёжные поручения и сразу перечислять налоговые и другие обязательные платежи за счёт интеграции с банками и платёжными системами!

В какие сроки представлять отчётные формы и уплачивать налоги? Этот вопрос снят с Вашей повести дня при использовании интернет-бухгалтерии «Моё дело». Благодаря персональному налоговому календарю Вы всегда заранее будете знать о приближающихся датах. Соответствующие уведомления могут быть настроены на Ваш телефон или электронную почту.

В работе постоянно возникают вопросы, на которые срочно нужно найти ответ. Если Вы пользуетесь сервисом «Моё дело» - это не проблема. Эксперты сервиса круглосуточно консультируют Вас по любым вопросам налогообложения и бухучёта.

Вы хотите вести учёт в современном формате? Тогда всё, что Вам требуется, - зарегистрироваться в интернет-бухгалтерии , чтобы работать быстро, чётко и грамотно!

Узнать подробнее про:

В период с начала 2012 по май 2014 года все индивидуальные предприниматели, осуществляющие расчетные операции наличными средствами, в том числе и в единичных случаях, были обязаны иметь кассу. Данное требование означало прежде всего то, что кассовая дисциплина для ИП носила обязательный характер.

Упрощенный порядок

С вступлением в силу 01.06.2014 г. Указания ЦБ РФ №3210-У от 11.03.2014 г. (далее – Указание № 3210-У) предприниматели получили право применять упрощенный порядок ведения кассовых операций. Данное нововведение значительно облегчило документооборот для ИП, бизнес которых ведется в небольших масштабах без наемных работников либо не имеет регулярных наличных оборотов. Если же расчет наличными денежными средствами – частое явление в бизнес ИП и осуществляется принятым на работу кассовым либо бухгалтерским сотрудником, пренебрегать правилами кассовой дисциплины не следует, поскольку от налаженного учета операций напрямую зависит сохранность финансовых средств.

О кассовой дисциплине

Что такое кассовая дисциплина? Она представляет собой совокупность обязательных правил, которые содержатся в нормативных документах Центрального банка России. Данные правила обязаны выполнять все субъекты предпринимательской деятельности, осуществляющие расчеты наличными.

При этом не имеет значение количество поступлений наличных денег, наличие расчетного счета, специфика вида деятельности. К тому же, нет обязательного требования по поводу того, что касса ИП должна быть оснащена ККМ или иметь другое оснащение для работы кассира. Так, если предприниматель находится на (ЕНВД) и в силу этого он освобожден от обязанности использовать кассовые аппараты, то кассовая дисциплина и не требует от него обратного.

Кассовая дисциплина – это в большей степени документационное обеспечение всех операций с наличностью.

Поэтому не стоит понимать данный термин с технической точки зрения, ведь нередко на практике поиск ответа на вопрос, нужна ли касса для ИП, в контексте кассовой дисциплины сводится к тому, что рассматривается совершенно иной вопрос – о .

Между тем, данный вопрос регулируется совсем другими нормативными актами. Касса для ИП в определенных законом случаях является обязательной независимо от используемой им системы налогообложения. Но в то же время от вида налогообложения зависит вопрос об использовании ККМ, поэтому различия здесь очевидны.

Основные требования

Кассовая дисциплина включает определенные мероприятия, которые не зависят от того, касса это ИП или юридического лица.

Предприниматель должен издать распоряжение о месте проведения кассовых операций, а также ответственного за них работника. Если ИП не имеет работников, то обязанности по ведению кассовых операций он возлагает на себя.

Лимит кассы

С 01.06.2014 отсутствует обязанность ИП устанавливать лимит кассы, однако в период с 01.01.2012 и до вступления в силу Указания № 3210-У, расчет этого лимита должен был производиться (и, соответственно, данные документы за периоды, подлежащие проверкам, должны быть в наличии).

Лимит кассы для ИП – максимальная сумма денег, которые могут остаться в ней на конец рабочего дня. Все суммы сверх лимита должны были сдаваться в банк на расчетный счет предпринимателя.

До 01.06.2015 г. осуществлялись с обязательным оформлением приходно-кассовых и расходно-кассовых ордеров. В соответствии с Указаниями №3210-У, индивидуальные предприниматели, которые ведут учет доходов или доходов и расходов либо физических показателей (по требованиям НК РФ), приходные и расходные ордера могут не оформлять.

Операции по кассе до 01.06.2015 г. в обязательном порядке фиксировались в кассовой книге. С обязательным суммированием полученных денежных средств в течение дня, с целью определения, на сколько соблюден рассчитанный лимит кассы для ИП. Теперь ИП также освобождены от обязанности формирования кассовой книги.

Выдача заработной платы и прочих вознаграждений сотрудникам наличными должна быть оформлена кассовыми документами, расходным кассовым ордером, расчетно-платежной (либо платежной) ведомостью.

Нужна ли касса для ИП? Как было уже сказано, соблюдение кассовой дисциплины носит обязательный характер для всех субъектов предпринимательской деятельности, в том числе и для индивидуальных предпринимателей. Однако законодательство на текущий момент предоставляет право выбора предпринимателю в части необходимости документального оформления кассовых операций.

Как ИП вести кассу

Требования о соблюдении кассовой дисциплины индивидуальным предпринимателем, введенные с начала 2012 года, в некоторой степени изменили привычную деятельность многих из них.

Требования о соблюдении кассовой дисциплины индивидуальным предпринимателем, введенные с начала 2012 года, в некоторой степени изменили привычную деятельность многих из них.

На текущий момент предприниматель имеет право пересмотреть необходимость ведения полного документооборота по кассовым операциям.

Однако следует отметить, что, если ИП решает сопровождать движение наличных средств формированием приходных и расходных ордеров и кассовой книги, то необходимо соблюдать утвержденные правила оформления данных документов.

Например, ведение кассы у ИП подразумевает, что все операции с наличными денежными средствами должны быть оформлены надлежащим образом. Например, при получении денежных средств на личные нужды предприниматель должен предварительно выписать себе расходный ордер и внести запись в кассовую книгу.

При выдаче наличных денежных средств из кассы важно правильно указать назначение выдаваемых средств. Если средства выдаются , то это расходование должен подтверждать какой-либо документ, например, чек. ИП прикрепляет его к расходно-кассовому ордеру и делает запись в кассовой книге. Также обязательно оформление документов при внесении наличных денежных средств: в том числе приходный ордер ИП должен выписать, если вносит собственные денежные средства.

Отметим, что вопрос, как ИП вести кассу, не представляет особой сложности, если все операции с денежными средствами осуществляются согласно требованиям законодательства. Если бизнес прозрачен, то трудности с ведением кассы и соблюдением кассовой дисциплины не возникнут. А польза от её ведения не заставит себя ждать, ведь прозрачный бизнес имеет больше шансов на успешное развитие.

Ответственность за соблюдение кассовой дисциплины

Ведение кассы ИП с 2015 года значительно упрощено. Следует отметить обязательность при выдаче заработной платы и иных вознаграждений работникам наличными денежными средствами. Данная обязанность сохранена за предпринимателями и может контролироваться, в том числе трудовой инспекцией.

Контроль со стороны налоговых органов может проводиться в части соблюдения ИП суммы предельного расчета наличными деньгами с другими организациями и предпринимателями. Однако, если проводится проверка ИП за предыдущие периоды, то соблюдение всех требований кассовой дисциплины до 01.06.2014 года предпринимателем должны быть подтверждены. В случае выявления нарушений предприниматель может быть привлечен к административной ответственности с наложением штрафа от 4 000 до 5 000 рублей.

Хотя следует заметить, что в кулуарах правительства ходят слухи об ужесточении кассовой дисциплины в 2018 году. А именно: рассматривается законопроект об обязательном использовании кассовых аппаратов, которые будут передавать информацию обо всех кассовых сделках онлайн налоговой службе в режиме реального времени.

Кассовая дисциплина для ИП и ООО: Видео