Почему не стоит использовать материнский капитал в качестве первого взноса за ипотеку. Ипотека в сбербанке с материнским капиталом в качестве первоначального взноса

Время чтения: 11 минут

Молодым семьям часто не хватает денег на покупку собственной квартиры. В этом случае, если есть двое или больше детей, граждане могут обратиться в Пенсионный фонд России (ПФР) с заявлением на использование материнского капитала в качестве первоначального взноса по ипотеке.

Что такое ипотека под материнский капитал

Государство старается финансово поддерживать семьи, занимающиеся воспитанием нескольких детей. По этой причине в программу материнского капитала были внесены изменения, позволяющие использовать средства на улучшение жилищных условий. Законодательство строго регламентирует, каким образом молодая семья может потратить государственные деньги:

- На погашение основной части ипотечного долга и уменьшение размеров ежемесячных выплат.

- В качестве первоначального взноса по ипотеке.

Главная сложность для россиян заключается в том, что не все банки соглашаются принять материнский капитал как платеж по кредиту. Но существует немало учреждений, идущий навстречу молодым семьям, и выдающих кредиты на покупку жилья по стандартным процентным ставка (от 9 до 14% годовых). Средства маткапитала можно направить на погашение имеющегося долга до достижения ребенком 3 лет. В 2015 году также было снять ограничение, из-за которого нельзя было использовать средства с сертификата в качестве первоначального взноса по ипотеке.

Особенности финансирования кредита банком

Воспользоваться маткапиталом для погашения первоначального взноса в 70% случаев очень сложно, т. к. квартира находится в залоге у продавца до перечисления средств. По закону ипотека будет считаться неоплаченной, что с экономической точки зрения невыгодно финансовым учреждениям. К тому же семье будет очень сложно найти собственника имущества, который подождет, пока поступят деньги от ПФР. Банком ипотека на сумму материнского капитала предоставляется следующим образом:

- Физическое лицо собирает пакет документов, необходимый для рассмотрения его заявки. Обязательно надо вместе со всеми справками представить письменное соглашение супруга на получение займа.

- Оценка платежеспособности клиента. После того как гражданин обратился с заявлением в финансовое учреждение, менеджер определит размер займа с учетом величины официального заработка заемщика. «Черную» часть дохода могут учесть, но в качестве нерегулярной. Кредитор прибавит к сумме заработка величину маткапитала и рассчитает конечную сумму кредита.

- Физическое лицо получает займ, а затем сразу же направляет в ПФР уведомление о получении заемных средств и необходимости перевести деньги с маткапитала на банковский счет для уменьшения задолженности.

- Спустя 2–3 месяца на банковский счет единоразовым платежом поступит вся сумма.

Социальная ипотека АИЖК

Определенные категории граждан могут получить жилищный займ на льготных условиях. Агентство по ипотечному кредитованию (АИЖК) предлагает семьям в рамках продукта «Социальная ипотека» сразу задействовать маткапитал при получении ссуды. Условия предоставления займа несколько отличаются от тех, что предлагают финансово-кредитные учреждения:

- Займ изначально разделяется на 2 части. Первая представляет собой классическую ипотеку от 3 до 30 лет. Вторая часть займа выдается на 180 дней. Ее заемщик должен выплачивать из собственных средств или с помощью маткапитала.

- Созаемщиком обязан выступать законный супруг обладателя сертификата материнского капитала.

- Предложение основывается на программе «Социальная ипотека». Первый взнос по кредиту составляет всего 10% от его суммы. В зависимости от размера первоначального капитала изменяется и процентная ставка. Ее минимальная величина – 5% при взносе не менее 50% от стоимости жилья.

- Недвижимость можно приобретать на первичном или вторичном рынке.

- Минимальный размер кредита – 300 тыс. рублей.

Нормативно-правовое регулирование

Возможность использовать материнский капитал как первоначальный взнос по ипотеке предусмотрена Федеральным законом №131-ФЗ от 23.05.2015 г. и Постановлением Правительства РФ № 950 от 09.09.2015 г. Хоть темпы инфляции и остаются высокими, размер материнского капитала, который могут использовать молодые семьи, не менялся с 2015 года и составляет 453 026 рублей. Его индексирование приостановлено Федеральным законом №444-ФЗ от 19.12.2016 г. Нецелевое использование средств семейного капитала законодательством запрещено.

Использование маткапитала на улучшение жилищных условий до 3 лет

С 2015 года стало возможным использование средств сразу после рождения второго ребенка. Родители могут подавать документы на ипотеку до достижения младшим малышом трехлетнего возраста. Для этого в качестве доказательства целевого использования средств надо будет представить в ПФР банковское письмо. Возможно и погашение ипотечного кредита материнским капиталом. Для этого потребуется приложить к заявлению копию кредитного договора.

Как взять ипотеку под материнский капитал на первоначальный взнос

Приобрести недвижимости с привлечением госпомощи хотят практически все молодые семьи. Оформление ипотеки с материнским капиталом – процесс непростой. Нужно не только правильно подобрать учреждение, но и заверить у нотариуса множество документов. К тому же у кредитора по закону есть право требовать любые дополнительные справки для заключения сделки. Процесс получения кредита и собственного жилища формально состоит из 3 шагов:

- Выбор банка и программы ипотечного кредитования. Средства из государственного бюджета будет выделены заемщику, если он оформит ипотечный кредит в аккредитованном учреждении, официально участвующем в программе кредитования под материнский капитал.

- Получение разрешения ПФР. После того, гражданин возьмет у кредитора письмо-подтверждение, он должен посетить ближайшее отделение Пенсионного фонда и оставить заявление на перечисление средств с маткапитала на ипотеку. Разрешение ПФР гражданину придет через 10–30 дней. После этого с еще одним заявлением заемщик идет к кредитору.

- Оформление ипотеки с материнским капиталом. По стандартной схеме с ожиданием средств до 6 месяцев финансовые организации выдают займы очень редко. Часто на гражданина оформляют 2 кредита, один их которых будет основным ипотечным, а второй на сумму маткапитала.

Процедура выглядит следующим образом:

- Физлицо передает сотруднику банка все необходимые документы. На их рассмотрение уходит до 10 дней.

- При положительном решении клиента приглашают в банк на подписание кредитных договоров.

- Со вторым кредитным договором (на меньшую сумму) заемщик идет в ПФР, оформляет заявление на использование маткапитала для погашения имеющейся задолженности. Пока деньги не поступят на банковский счет, физлицо обязано оплачивать оба кредита.

Условия кредитования

Каждая финансовая организация выдвигает свои требования к кандидатам на получение займа с маткапиталом в качестве первоначального взноса. Они могут включать в обязательный список процедур перед подписанием договора предварительную оценку характеристик объекта недвижимости. Список условий по ипотеке с государственной поддержкой практически не отличается от списка условий, предъявляемых физлицам, получающим жилищную ссуду на общих основаниях:

- Наличие стабильного дохода. Большинство банков учитывают общий трудовой стаж сотрудника вместе со временем его работы в последней компании. На последнем месте работы потенциальный получатель ссуды должен трудиться не менее 6 месяцев. Общий трудовой стаж должен быть более 1 года за 5 лет.

- Клиент не должен быть собственником жилой недвижимости. Если на гражданина оформлена квартира или земельный участок для индивидуального строительства с бессрочным правом пользования и домом, оформить ипотеку он не сможет.

- Хорошая кредитная история. При наличии просрочек по любому виду займов физлицу ипотечную ссуду не оформят.

- Жилье, приобретаемое по ипотеке с первоначальным взносом из маткапитала, после погашения долга должно быть переоформлено в долевую собственность. Это обязательный пункт, исполнение которого кредитор может зафиксировать в договоре.

Требования к заемщику и ипотечному жилью

Семьи, решившие приобрести квартиру с помощью кредитования, должны быть готовы к выполнению определенных условий. Использовать материнский капитал как первоначальный взнос по ипотеке могут только платежеспособные граждане. Если у физлица нет постоянного официального заработка, ему лучше не обращаться в банки, т.к. по его запросу на получение кредита придет отказ. Требования кредиторов к заемщику и ипотечному жилью:

- Предварительно экспертами компании будет проведен оценочный осмотр недвижимости. Квартира не должна находиться в аварийном, готовящемся к сносу здании.

- Недвижимость не должна находиться на участке, предназначенном для коммерческого использования.

- Семья, решившая приобрести новостройку, может выбрать квартиру в жилых комплексах проверенных кредитором застройщиков.

- Заемщик обязан подтвердить свой доход выпиской 2-НДФЛ. Если физлицо оформляет справку по форме банка, то ставка по займу увеличится на 0,5–1,5%.

- Обязательное страхование заемщика и недвижимости. Каждый банк выдвигает свои требования относительно этого пункта договора. Некоторые учреждения просят заемщика застраховать себя от потери трудоспособности, а другие требуют оформлять полный полис страхования жизни и недвижимости.

Документы на использование материнского капитала на ипотеку

Без предоставления определенных справок, подтверждающих сотрудничество с кредитором, получить безвозмездную финансовую помощь от государства не получится. Обналичить сертификат тоже нельзя. Условия погашения ипотеки материнским капиталом четко расписаны на официальном сайте ПФР. Если ребенку не исполнилось 3 года, по безналичному расчету деньги могут перевести исключительно банку, а заключить сделку с продавцом напрямую не получится. В ПФР заемщик обязан представить следующие документы:

- заявление на целевое расходование средств;

- паспорт, удостоверяющий личность заявителя, где указана прописка;

- копия договора кредитования и договора ипотеки (при наличии) с печатью о государственной регистрации;

- если кредитный договор заключил супруг владельца сертификата маткапитала, потребуется его паспорт, справка, подтверждающая совместное проживание и свидетельство о заключении брака;

- свидетельства о рождении и паспорта несовершеннолетних детей;

- банковская справка об остатке основного долга и начисляемых процентах;

- если заявитель еще не оформил в общую долевую собственность имущество, то он должен представить письменное обязательство выполнить это требование в течение 6 месяцев после снятия обременения с недвижимости, сдачи дома в эксплуатацию или перечисления средств из ПФР (если они пойдут на погашение остатков долга);

- градостроительная документация вместе с кадастровым планом, схемой размещения конструкций и коммуникация на приобретаемом объекте недвижимости.

Перечисленные документы нужны независимо от того, хочет семья получить деньги на ипотечное кредитование для первоначального взноса или собирается полностью погасить задолженность перед кредитором. В зависимости от предназначения ссуды, семье нужно будет передать госслужащим ПФР ряд дополнительных справок и свидетельств. Они необходимы для того, чтобы подтвердить целевое использование денег. К этим документам относят:

- Свидетельство о праве собственности на приобретенный объект. Есть у заемщика, если ипотека оформлялась на готовую квартиру.

- Договор участия в долевом строительстве. Прилагают к документам, если квартира находится в строящемся доме.

- Выписка о членстве в жилом кооперативе. Если ссуда бралась для внесения первоначального взноса ЖНК, ЖСК, ЖК.

- Разрешение на постройку индивидуального жилого дома. Если кредитор согласился выдать ссуду на ИЖС, но коттедж еще не достроен.

Какие банки выдают кредит

Существует немного финансовых организаций, которые согласны принять материнский капитал как первоначальный взнос по жилищной ипотеке. Главная проблема заключается в сроках выдачи средств из государственного бюджета. Некоторым семьям приходится ждать деньги по 5–6 месяцев, что совсем не выгодно кредиторам. Если гражданин твердо решил получить ипотеку, используя в качестве первоначального взноса маткапитал, ему можно обратиться в следующие организации:

| Наименование учреждения | Процентная ставка (%) | Максимальная сумма кредита в рублях | Срок кредитования в месяцах | Особые условия |

| Сбербанк России | от 7,4 | 30 млн | 360 |

|

| ВТБ 24 | 11,95 | 90 млн | 600 |

|

| Райффайзенбанк | 9,25 | 25 млн | 360 |

|

| Бинбанк | 11,5 | 15 млн | 360 |

|

| Газпромбанк | от 9 | 60 млн | 360 |

|

| Связь-Банк | 11,5 | 30 млн | 360 |

|

| Банк Открытие | 9,2 | 30 млн | 360 |

|

| Юникредит Банк | 11,5 | 30 млн | 360 |

|

| Банк Москвы | 12,45 | 90 млн | 600 |

|

Преимущества и недостатки оформления ипотеки с первоначальным взносом за счет средств маткапитала

Благодаря программе господдержки много молодых семей получили шанс на улучшение жилищных условий. Ипотека с использованием материнского капитала выгодна для граждан, не имеющих в запасе средств для покупки квартиры или для вложения в ИЖС. Семья может выбрать квартиру в готовом доме и въехать туда после подписания кредитного договора. К преимуществам кредитования с первоначальным взносом из маткапитала относят:

- увеличение суммы ипотечного кредитования за счет средств семейного сертификата;

- право получить дополнительную субсидию для молодой семьи и налоговый вычет;

- уменьшение суммы задолженности благодаря безвозмездной помощи государства.

Использование материнского капитала на погашение ипотеки имеет один существенный минус, заключающийся во временных рамках. Если гражданин занимается инвестированием в новостройку, то каких-либо проблем с ожиданием средств из государственного бюджета не будет. Но при приобретении жилья на вторичном рынке редко кто из законных владельцев недвижимости согласится ждать до 4–6 месяцев перечисления средств на счет за сделку купли-продажи.

Для некоторых граждан минусом является и то, что после снятия обременения имущество разделяется на равные доли. Если семья в дальнейшем решит продать или обменять квартиру, то придется оформлять нотариально заверенное согласие всех дольщиков. При этом службы опеки обязательно проверят сделку, чтобы убедиться, что детские права при реализации имущества не будут ущемлены.

Видео

Да, с недавних времен, точнее — с 2015 года. Довольно долгое время такой вариант расходования субсидии не был предусмотрен Федеральным законом № 256-ФЗ. Но год тому назад Государственной Думой РФ был одобрен законопроект №752376-6, который разрешал вносить использовать для ипотеки материнский капитал как первоначальный взнос по ипотеке.

Для того, чтобы применить для этого семейный капитал, нужно:

- выбрать жилище;

- выбрать банк;

- собрать пакет документов и подать заявление в банк;

- подать прошение в Пенсионный фонд;

- дождаться положительного решения ПФР.

Ипотека с материнским капиталом как первоначальный взнос и банки

Далеко не все дают такую возможность. Более того, таких становится все меньше. Среди лояльных наиболее известны такие, как:

- Сбербанк.

- Россельхозбанк.

- ВТБ-24.

- Банк Москвы.

Основные условия у всех у них примерно одинаковы:

- официальное трудоустройство клиента;

- белая зарплата;

- сведения о собственных доходах и заработке супруга;

- предоставление данных о доходах ближайших родственников;

- стаж работы (общий от пяти лет и на последнем месте службы — минимум полгода -год).

В зависимости от проводимой политики банки могут выдвинуть и другие, совершенно неожиданные требования.

| Банк | Размер первоначального взноса, минимум | Отличительные особенности |

| Россельхозбанк | 10% | Неохотно идут на рефинансирование. Обязательно заявление созаемщиков (максимум три). Выдает макисмум 4 миллиона рублей |

| Сбербанк | 20% | Обязательно наличие хорошей кредитной истории и стаж работы как минимум год на последнем месте. Едва ли не на первом месте по проценту отказов. Допустимо привлечение созаемщиков и поручителей. |

| ВТБ-24 | 20% | Требует много подтверждений благонадежности — включая документы об образовании, данные о других кредитах, трудовые договора. Обязательно наличие поручителей. |

| Банк Москвы | 10% | Чем выше стартовый взнос, тем меньше доказательств благонадежности потребует. Допустимо выбрать одну из двух программ — «Строящееся жилье» и «Готовое жилье». |

Как официально оформить такое использование средств

Как взять ипотеку с первоначальным взносом — материнским капиталом? Для этого нужно предоставить в выбранный банк пакет следующих документов:

Как взять ипотеку с первоначальным взносом — материнским капиталом? Для этого нужно предоставить в выбранный банк пакет следующих документов:

- заявление;

- общегражданский паспорт;

- справка из ПФР о состоянии капитала;

- действующий сертификат;

- документы на квартиру.

Заявление заполняется на особом бланке банка-кредитора.

После согласия банка нужно в течение полугода подать заявление уже в Пенсионный фонд, чтобы направить материнский капитал для первого взноса на ипотеку. Конечно, и тут без пакета бумаг не обойтись:

- сертификат;

- ипотечный договор;

- СНИЛС;

- общегражданский паспорт;

- выписка из банка о размере общего долга;

- заявление

Заявление будет рассматриваться в течение месяца. После этого Пенсионный фонд одобрит внесение мат капитала как первоначального взноса по ипотеке — или не одобрит, в зависимости от ситуации.

Документ содержит:

- данные о заявительнице;

- реквизиты ипотечного договора;

- полное наименование кредитно-финансовой организации

- прошение о направлении средств семейного капитала в счет погашения первого взноса;

- подпись с расшифровкой, дата.

Как перечислить деньги?

Никак. Сертификат — это не банковский чек, а документ, подтверждающий право на получение государственной помощи. По факту оплата материнским капиталом стартового взноса — это не что иное, как еще один кредит, только уже под этот самый семейный капитал. Он и пойдет в качестве первоначального транша.

Причем, оказывается, ставка по этому кредиту не такая уж и маленькая — 8,75%. Именно такой показатель установлен Центробанком для ставки рефинансирования.

То есть получается, что семье придется платить эти дополнительные проценты до тех пор, пока ипотечный займ не будет погашен полностью. И только после этого Пенсионный фонд сможет перевести деньги на счет банка.

А если учесть, что кредиторы, соглашающиеся на материнский капитал, вообще любят поднимать проценты, можно себе представить, что сумма платежей выйдет весьма внушительной. Сможете потянуть? На первый взгляд кажется, что да, но это только пока.

Нельзя исключать и вариант, что кто-то из членов семьи временно потеряет трудоспособность — покроет ли платеж доход одного человека? Дело может зайти и еще дальше — никто не может считать себя застрахованным от банкротства и если придется заложенную фатеру продавать с торгов, вернуть семейный капитал будет нельзя.

То есть, можно остаться и без субсидии, и без крыши над головой. Не поможет даже наличие несовершеннолетних отпрысков, да что там — даже статус многодетной матери будет в данном случае бесполезен.

Этот момент обязательно надо учитывать до того, как что-либо заявлять и уж тем более подписывать.

Можно ли использовать так деньги до достижения 3 лет ребенку

К сожалению, первоначальный взнос по ипотеке материнским капиталом до 3 лет невозможен. Данное правило, а вернее, исключение из него, действует только на те случаи, когда планируется погасить уже существующую ипотеку — основную часть или процентную.

На пени, штрафы и задолженности это не распространяется ни в каких случаях.

К сожалению, первоначальный взнос по ипотеке материнским капиталом до 3 лет невозможен. Данное правило, а вернее, исключение из него, действует только на те случаи, когда планируется погасить уже существующую ипотеку — основную часть или процентную.

На пени, штрафы и задолженности это не распространяется ни в каких случаях.

Итак, предложение государства помочь вам взять ипотеку оказывается при ближайшем рассмотрении точно таким же, как и большинство остальных предложений. А именно — мягко стелет, да жестко спать. Вместо одного кредита будет фактически два и нужно несколько раз задать себе вопрос, по силам ли это вам и ответить честно.

Начиная с 2007 года в России начала своё функционирование программа по поддержке молодых семей, которые обзаводятся детьми и улучшают демографическую ситуацию в стране.

Средства материнского капитала нельзя использовать для ежедневных нужд, разрешается их вложение лишь в долгосрочную перспективу, которая обеспечивает будущее в достатке.

Женщина может зачислить сумму материнского капитала к своим пенсионным накоплениям, потратить средства на учебу ребёнка в высшем учебном заведении, или же семья может потратить их для приобретения собственного жилья, оформив ипотеку.

Можно ли использовать материнский капитал для ипотеки если ребенку меньше 3 лет?

По законодательству для правомерного использования средств материнского капитала необходимо достижение ребёнком 3 лет

, однако это общее правило можно обойти, если погасить уже существующую ипотеку за счёт этих денег.

По законодательству для правомерного использования средств материнского капитала необходимо достижение ребёнком 3 лет

, однако это общее правило можно обойти, если погасить уже существующую ипотеку за счёт этих денег.

Это является очень удобным, поскольку досрочная выплата открытой ипотеки предусматривает лишь минимальные проценты, или же банк отказывается от них вовсе.

После рождения ребёнка и зачисления средств на счёт в Пенсионном фонде, если у вас уже есть открытая ипотека на собственную недвижимость или , вы можете выплатить ее досрочно за счёт средств материнского капитала, получив разрешение в органах пенсионного фонда.

Такая выплата не лишает права на повторное оформление ипотечного договора.

Полезное видео:

Используем материнский капитал как первоначальный взнос

Наиболее распространенным вариантом является вложение средств материнского капитала в качестве первого взноса по ипотеке.

Наиболее распространенным вариантом является вложение средств материнского капитала в качестве первого взноса по ипотеке.

Ведь довольно сложно накопить 10-20% от стоимости жилья, которые запрашивает банк, а государственные средства помогают молодым семьям оформить ипотеку, а дальнейшие выплаты совершать уже за счёт собственных доходов.

Банки охотно открывают ипотеку, если первоначальным взносом выступает именно материнский капитал, поскольку сумма часто оказывается больше, чем установленные для него стандартные проценты.

Для клиентов же такая процедура предусматривает выгоду в виде снижения процентных ставок или выдачи большей суммы ипотеки.

Фиксированная сумма материнского капитала сейчас составляет чуть больше 450 000 рублей, она не менялась с 2015 года, поэтому в скором времени ожидается индексация.

Предложения банков

Многие банки, которые допускают использование средств материнского капитала предлагают открытие ипотеки за счёт первого взноса или же погашение остатка задолженности.

Вид жилья и рынок застройки значения не имеют.

Видео по теме:

ВТБ-24

Банк ВТБ 24 открывает ипотечные договора с использованием материнского капитала с 2013 года.

Банк ВТБ 24 открывает ипотечные договора с использованием материнского капитала с 2013 года.

За это время условия программы стали более лояльны, соответствуя требованиям клиентов.

Процентные ставки устанавливаются в размере от 11.9% до 14.45% годовых .

Учитывается размер первоначального взноса и срок кредитования.

Минимальная сумма кредита составляет не менее 900 000 рублей , а первый взнос — от 10% .

Ипотечный кредит можно оформить на срок до 50 лет на квартиру, дом или всех рынков застройки.

Подробнее ознакомится с пошаговой инструкцией по оформлению ипотеки на квартиру можно .

Если заёмщик не является клиентом банка, то потребуется дополнительно предоставить сведения о банковских счетах в других учреждениях.

Также будет полезно ознакомится с ипотекой под материнский капитал в ВТБ 24 в .

Сбербанк

Сбербанк поддерживает условия государственных программ и охотно выдаёт ипотеку под привлекательные проценты с использованием материнского капитала как первого взноса или для погашения остатка задолженности и процентов.

Сбербанк поддерживает условия государственных программ и охотно выдаёт ипотеку под привлекательные проценты с использованием материнского капитала как первого взноса или для погашения остатка задолженности и процентов.

Жилье приобретается как на первичном рынке, так и на вторичном, однако покупка квартиры в новостройке более выгодна, если застройщик тоже пользуется услугами Сбербанка.

Процентные ставки колеблются от 11% до 13% , первый взнос устанавливается в сумме не менее 20% .

Чем больше сумма первоначального взноса, тем меньше проценты по ипотеке.

Минимальный срок выдачи ипотеки составляет 1 год , а максимальный не должен превышать 30 лет .

Особые условия предлагаются для зарплатных клиентов, а также преимуществом выступает возможность досрочного погашения ипотеки материнским капиталом без дополнительных комиссий.

Условия и требования банков

Все банки, которые допускают использование средств материнского капитала, имеют похожие условия.

Все банки, которые допускают использование средств материнского капитала, имеют похожие условия.

Отличаются лишь некоторые детали.

Для начала, банк требует справку из Пенсионного фонда о количестве материнских средств и возможности перевода.

Наличие государственного сертификата на материнский капитал тоже является обязательным.

Читайте подробнее о том как использовать материнский капитал с ипотекой на покупку квартиры в .

Также условиями, которые обозначаются в договоре, являются процентные ставки, и срок выдачи кредита.

Кредиты погашаются или открываются как для вторичного рынка жилья, так и для новостроек или строящихся объектов.

Какой банк выбрать, решать вам, но следует обратить внимание на остаток по кредиту или сумму имеющихся у вас средств (если это первоначальный взнос), а также на расположение отделений банка, ведь некоторые из них не работают с данной программой.

Процентные ставки

Проценты устанавливаются исходя из суммы первого взноса и срока кредитования, а также разные банки предлагают использование разных программ.

Необходимые документы

При подготовке необходимых документов нужно узнать все заранее, чтобы потом не бегать по госструктурам несколько раз.

При подготовке необходимых документов нужно узнать все заранее, чтобы потом не бегать по госструктурам несколько раз.

Список подтверждений права на использование программы небольшой, и включает:

- Государственный сертификат на право использования материнского капитала (оригинал и копии);

- Подтверждение личности (паспорт или нотариально заверенная доверенность).

Также от пары требуется Свидетельство о браке и Свидетельство о рождении ребёнка.

На данном этапе клиент решает, какую из программ он может использовать.

И если материнским капиталом погашается задолженность по уже открытой ипотеке, то предполагается, что вы уже имеете на руках ипотечный договор, и необходимо лишь дождаться принятия решения.

После утвердительного решения в Пенсионный фонд сразу же подаются реквизиты банка, на которые следует внести сумму погашения, а также информация об общей сумме задолженности.

Для открытия ипотеки с использованием материнского капитала в качестве первоначального взноса необходимо также предоставить справку о доходах установленной формы и копию трудовой книжки (заверенную нотариусом или работодателем), что подтверждает дальнейшую платёжеспособность заёмщика.

Расчетный калькулятор

До того, как решиться на покупку недвижимости в ипотеку с использованием материнского капитала, вам необходимо оценить свои финансовые возможности, чтобы впоследствии объект залога не был изъят банком.

Простые граждане редко разбираются во всех этих процентах, необходимости умножения процентной ставки на сумму кредита и так далее.

Что же делать, если идти в банк и так нет времени?

Ниже предлагается простой и понятный калькулятор для расчета ежемесячных платежей.

Вам необходимо лишь заполнить необходимые поля и калькулятор рассчитает сумму, которую вам необходимо будет вносить каждый месяц.

Сбербанк ипотека с материнским капиталом в качестве первоначального взноса — погашение жилищного займа мат капиталом

Ипотека под материнский капитал в 2018 году от Сбербанка, калькулятор которой можно без труда найти на сайте банка, является привлекательным решением. Уже многие люди смогли оценить ее преимущества. В нашей же статье рассмотрим все нюансы данной программы.

Мат капитал – одна из форм государственной поддержки семьи. Он предоставляется после рождения второго ребенка и может быть использован для различных целей, в том числе для улучшения жилищных условий.

С его помощью можно расширить имеющуюся квартиру или взять займ на приобретение новой. Второй вариант достаточно популярен и уже многие клиенты воспользовались им.

Кто может рассчитывать на мат капитал? Это женщины, родившее второго ребенка. Нужно обратиться в Пенсионный фонд и пройти процедуру оформления. Сумма перечисляется на специальный счет в ПФР и будет храниться на нем до момента использования.

Получение жилищного займа – только один из способов применения мат капитала, но он весьма популярен в данный момент. Одни из лучших условий по таким программам сможет предложить именно Сбербанк. Поэтому давайте вместе рассмотрим их.

Условия ипотеки Сбербанка под материнский капитал

Как погасить ипотеку материнским капиталом в Сбербанке? Для этого достаточно заключить договор с банком, а затем обратиться в ПФР с соответствующим заявлением.

Какие условия предлагаются сейчас? Параметры следующие:

- Ставка – от 7.4%.

- Размер займа – до 30 миллионов рублей.

- Срок – до тридцати лет.

- Первоначальный взнос – не менее 15 процентов.

Первый взнос может быть больше указанного параметра. Клиент самостоятельно определяет его размер. Но нужно учесть, что финансовая организация не выдает ипотечные займы меньше 300 тысяч рублей.

Условия весьма неплохие. По этой программе предлагаются низкие ставки для клиентов. У вас есть шанс сэкономить на процентах и приобрести собственное жилье с небольшой переплатой.

Важно! Максимальная сумма займа определяется индивидуально. При ее расчете специалисты учитывают следующее параметры:

- Количество созаемщиков в будущем договоре.

- Их общий доход.

- Возможность клиентов исполнять взятые обязательства.

По внутренним алгоритмам сотрудники рассчитывают кредитную нагрузку. Если она превышает определенный параметр, то в займе будет отказано. Поэтому здраво оценивайте свои финансовые возможности при обращении в организацию.

Преимущества и недостатки данного вида кредитования

Использование материнского капитала, как первоначального взноса в Сбербанке по ипотеке, имеет ряд преимуществ:

- Привлекательная процентная ставка.

- Можно погасить весь первоначальный взнос или его часть.

- Не придется долго собирать нужную сумму, чтобы передать ее банку после оформления.

- Удается улучшить жилищные условия прямо сейчас.

- Действуют льготные ставки по программам для молодых семей.

- Вы оцените прекрасные условия.

- Нет дополнительных комиссий.

- Для зарплатных клиентов действуют специальные условия.

- Индивидуальный подход к рассмотрению поступившего запроса.

- Можно привлечь созаемщиков для увеличения максимальной суммы займа.

Недостатки:

- Придется потратить немного больше времени на оформление.

- Дополнительно посетить ПФР.

- Любой ипотечный займ предполагает переплату.

- Придется возвращать полученный кредит в течение продолжительного времени.

Если вы решили взять займ на покупку квартиры, то по нему придется переплатить. Но часто у клиентов просто нет другого выбора. При получении ознакомьтесь с порядком погашения, запросите расчет будущих платежей.

Как взять ипотеку с материнским капиталом?

Хотите взять кредит на квартиру с использованием материнского капитала? Чтобы оформить жилищный займ, нужно:

- Предоставить в офис пакет документов, написать заявление.

- Дождаться рассмотрения заявки и вынесения решения.

- Если вы получили положительный ответ, то нужно выбрать объект для покупки.

- Передать документы по нему в банк.

- Подписать договор с учреждением.

- Зарегистрировать права собственности на объект.

- После предоставляется у Сбербанка ипотека с материнским капиталом, как первоначальным взносом.

Если изучить данную схему, то процесс кажется простым. На деле он займет у вас некоторое время. Придется собирать документы, ждать их рассмотрения, подписывать договора.

Когда вы пройдете все этапы, сможете воспользоваться мат капиталом и отметить новоселье. Но помните, что решение принимается индивидуально, а банк может отказать клиенту после рассмотрения документов.

Бумаги

Какие документы потребуются для подачи в учреждение:

- Паспорт.

- Второй личный документ.

- Справка о доходах по форме банка .

- Документы о регистрации по месту пребывания.

- Анкета.

- Документы по жилому помещению.

- Справка из ПФР.

- Сертификат мат капитала.

Молодым семьям дополнительно нужно предоставить свидетельство о браке и рождении ребенка. Все бумаги передаются сотрудникам финансовой организации и проходят тщательное рассмотрение.

Как внести материнский капитал в ипотеку?

Как в Сбербанке взять ипотеку под материнский капитал? После заключения соглашения нужно в течение полугода прийти в ПФР. Вам необходимо:

- Предоставить договор.

- Написать заявление на перевод средств в банк.

- Специалисты рассмотрят запрос и перечислят деньги на счет учреждения.

Это простая инструкция, как погасить материнским капиталом жилищный займ. Средства должны быть перечислены сотрудниками ПФР в течение короткого времени.

Рефинансирование ипотеки с материнским капиталом

После использования маткапитала дальнейшее рефинансирование вызывает большие проблемы. Если вы решили вложить его в займ, то банки могут отказать в перекредитовании.

Рефинансирование возможно в том случае, когда дети не наделены собственностью. Если же они имеют доли, то учреждения с большой вероятностью откажут в поданной заявке.

Поэтому перед тем как вложить маткапитал, тщательно проанализируйте предлагаемые условия. Внимательно изучите все параметры, чтобы принять правильное решение.

Если рефинансирование возможно, дети не имеют доли в квартире, то выполнить процедуру удается по следующей схеме:

- Обратитесь в другие банки, попросите предложить вам условия.

- Соберите ответы от учреждений. Их предоставьте в свою финансовую организацию, попросите снизить ставку.

- Если ваш банк отказался изменять условия, то заключайте договор с другим учреждением.

- После прохождения процедуры новый банк выплатит остаток по кредиту, вы станете его клиентом.

Важно! Рефинансирование – довольно дорогостоящая процедура. Чтобы собрать документы и пройти все этапы, потребуется потратить определенную сумму. Поэтому перед принятием решения следует рассчитать реальную выгоду от перехода в другое учреждение.

Калькулятор ипотеки Сбербанка с материнским капиталом 2018 года

В статье были рассмотрены условия в 2018 по ипотеке с материнским капиталом, калькулятор Сбербанка же поможет выполнить расчеты. Вам не нужно знать специальные алгоритмы и формулы, чтобы справиться с данной процедурой. Достаточно воспользоваться удобным инструментом от финансовой организации.

Как работать с калькулятором?

- Зайдите на страницу банка http://www.sberbank.ru/ru/person/credits/home/mot .

- Укажите сумму займа в форме.

- Выберете размер первоначального взноса.

- Определите продолжительность возврата.

- Кликните на дополнительные пункты в форме.

Клиенту предоставляется перечень основных данных, в том числе сумма займа, процентная ставка, размер ежемесячного платежа. Калькулятор работает с использованием особых алгоритмов, которые вводят специалисты при его настройке.

Важно! Предоставленные данные являются предварительными. Узнать конкретные параметры можно уже при оформлении жилищного кредита. Специалист выполнит расчет и предоставит интересующую информацию для ознакомления.

В чем достоинства калькулятора?

- Он прост в использовании.

- Можно выполнить расчет при отсутствии специальных знаний.

- Вся процедура занимает минимум времени.

- Он работает стабильно и прекрасно справляется со своими задачами.

- Точность расчетов высокая. Но не забывайте, что данные предоставляются только для ознакомления и не являются публичной офертой.

- Специалисты своевременно обновляют алгоритмы, с учетом изменений параметров по кредиту.

Ипотека под материнский капитал - это популярный ныне способ приобретения собственного жилья молодыми семьями. Несмотря на кажущуюся простоту и прозрачность процедуры, ипотека под материнский капитал обладает и рядом особенностей, о которых следует знать прежде, чем решиться на покупку квартиры под залог. В этой статье мы поговорим о том, как осуществить перевод материнского капитала в счет уплаты первоначального взноса, какие нюансы у такой процедуры существуют, а также какие документы потребуются для этого.

Ипотека: материнский капитал, первоначальный взнос

Материнский капитал наделяет семьи правом получения денежных средств, гарантированных им государством при рождении второго и последующих детей.

Эта финансовая помощь может быть использована в случаях, прямо установленных законодательством. Одним из них является возможность приобретения жилой недвижимости в собственность, в том числе и за счет ипотечного кредитования.

Использоваться материнский капитал для оформления ипотеки возможно 2 способами:

- Для погашения основной суммы долга;

- Для погашения первоначального взноса.

Сложность состоит только в том, что не все банковские учреждения готовы принимать материнский капитал в качестве первоначального взноса. Однако немало и тех, кто готов пойти навстречу потенциальным заемщикам. Процентная ставка по таким займам будет стандартная: от 9 до 14% годовых.

Важно отметить, что для оформления ипотеки использовать материнский капитал, как первоначальный взнос возможно только после того, как возраст ребенка достигнет3-х лет. При этом погашать уже имеющийся ипотечный кредит, используя сертификат, не возбраняется в любой день с момента его получения.

Материнский капитал на ипотеку: условия

Чтобы получить ипотеку под материнский капитал, семье заемщика нужно соответствовать требованиям, предъявляемым банком. Как правило, эти требования стандартны и при оформлении обычно ограничиваются определенным перечнем:

- Наличие стабильного и хорошего дохода у заемщиков, при этом, стаж на последнем месте работы не может быть меньше полугода (в некоторых банках до 3 лет), а общий трудовой стаж за последние 5 лет не должен быть менее 1 года.

- При оформлении ипотеки в расчет принимается только «белый», то есть легальный доход заемщика. «Черная» часть зарплаты может быть учтена, но в качестве дохода нестабильного или дополнительного.

- Отсутствие у потенциального заемщика в собственности жилой недвижимости.

- Жилье, приобретаемое по программе ипотечного кредитования, после перехода его в собственность заемщика, должно оформляться в долевую собственность из расчета на каждого члена его семьи.

- Хорошая кредитная история потенциальных заемщиков.

Возможности для переведения материнского капитала в счет первоначального взноса

Для того чтобы перевести финансовые средства на уплату первоначального взноса, для начала нужно получить сертификат на них в пенсионном фонде, он и является подтверждением права на получение материнского капитала.

Для того чтобы перевести финансовые средства на уплату первоначального взноса, для начала нужно получить сертификат на них в пенсионном фонде, он и является подтверждением права на получение материнского капитала.

После этого, заемщику необходимо определиться с той кредитной организацией, с которой будет заключаться договор, предоставить банку копию сертификата и заключить договор ипотеки. После этого, заключается договор купли-продажи, который нужно зарегистрировать в реестре прав на недвижимое имущество.

С полным комплектом документов, подтверждающих право на недвижимость (договор купли-продажи, свидетельство о регистрации права собственности) и паспортом, а также сертификатом нужно обратиться в Пенсионный фонд. Если сертификат утерян, тогда будет выдан его дубликат. Там Вам необходимо будет написать заявление о перечислении денежных средств на расчетный счет банка-кредитора в счет погашения первого взноса.

Внимание: денежные средства в наличной форме не передаются!

Какие документы нужно предоставить

Для получения ипотеки под материнский капитал в банк нужно предоставить следующие документы (перечень может меняться в зависимости от индивидуальных требований к заемщику в различных банках):

- Документы, подтверждающие личность заемщика (паспорт, свидетельство о постановке на учет в налоговом органе РФ, пенсионное свидетельство (СНИЛС)). Могут быть затребованы другие документы: загранпаспорта, водительские удостоверения и т.п.

- Сертификат на получение материнского капитала.

- Документы, подтверждающие платежеспособность заемщика: справка по форме 2-НДФЛ, справки по форме банка (справка о доходах, заверяется печатью работодателя, обычно отражает размер «черной» зарплаты или премии), справки из налоговой инспекции, в случае если у заемщика есть дополнительные источники дохода (сдача в аренду гаража, движимого имущества или т.п.), а также справка об отсутствии задолженности по обязательным платежам.

- Документы, подтверждающие заключение сделки: договор купли-продажи жилого помещения.

- Документы, касающиеся приобретаемого объекта недвижимости: выписка из домовой книги, справка из БТИ, технический паспорт помещения и т.д.

- Справка из пенсионного фонда о наличии средств на счете заемщика.

- Заявление об обязательстве оформить нежилое помещение в общую долевую собственность.

В пенсионный фонд Вам необходимо предоставить:

- документ, подтверждающий намерение заемщика заключить договор (выдается в банке после подачи заявки);

- данные о жилом помещении, приобретаемом по договору;

- личные документы заемщика;

- заявление о переводе денежных средств.

Обратите внимание!

- Когда Вы планируете использовать свой материнский капитал, то об этом необходимо уведомить Пенсионный фонд не менее чем за 6 месяцев, так как размеры выплат планируются 1 раз в полугодие. Таким образом, для получения капитала осенью (второе полугодие), необходимо написать заявление весной (в 1-ом).

- Если Вы уже использовали свой материнский капитал на какие-либо нужды (например, на обучение ребенка), то использовать оставшуюся часть в целях уплаты первоначального взноса уже не получится. Теперь Вы можете оставшуюся часть направить только на погашение части уже действующего жилищного (ипотечного) кредита.

- Перед тем как остановить свой выбор на какой-либо кредитной организации, определите для себя, собираетесь ли Вы приобрести уже готовое жилье или будете участвовать в долевом строительстве. Это важно определить сразу, так как, не смотря на увеличение рисков, во втором случае, выгоды будущего собственника неоспоримы, так как стоимость квадратных метров будет заметно ниже.

- После перехода жилого помещения в собственность заемщика, квартира должна быть зарегистрирована на всех членов семьи в равных долях (супругов, детей и иных граждан, приравниваемых к членам семьи).

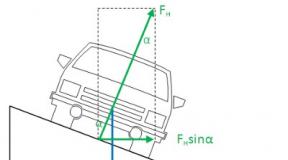

- При оформлении ипотеки под материнский капитал необходимо правильно выбрать жилую площадь, которую Вы хотите приобрести. Дело в том, что расчет максимальной суммы займа в этом случае будет рассчитываться несколько иначе. К имеющемуся среднему доходу супругов или других работающих членов семьи, выступающих в качестве созаемщиков по ипотечному кредиту, плюсуется сумма материнского капитала. После этого, определяется рыночная стоимость приобретаемого жилья (Вы называете цену, за которую приобретаете жилое помещение), в случае если Вам позволен такой кредит, то вычисляется размер первого взноса. Размер первого взноса обычно составляет 10% от необходимой суммы. Если материнский капитал полностью покрывает нужную сумму, то все в порядке, а если нет, то заемщику необходимо будет внести еще и разницу между размером материнского капитала и размером рассчитанного первоначального платежа.

- После оформления квартиры в ипотеку и регистрации договоров в Росреестре (купли-продажи и ипотечного договора), на жилое помещение накладывается обременение. Это значит, что право распоряжения имуществом (продажи, мены, дарения и т.п.) появится у Вас только после выполнения Вами обязательств по выплате займа, либо его части. До этого, для совершения любых сделок с таким имуществом необходимо получение разрешения у залогодержателя (банка).

- Страхование. Страхование является неотъемлемой сопутствующей частью ипотечного кредитования. При этом различные банковские структуры выдвигают свои требования относительно этого условия. В некоторых кредитных структурах достаточно страхования самого займа на тот случай, если у заемщика не будет возможности погасить кредит в виду потери трудоспособности или потери работы, в том числе и по причине сокращения штата. Другие банки требуют страховать также имущество от его случайной гибели, либо потери его ценности ввиду порчи по независящим от заемщика причинам. А иногда можно столкнуться и с требованием застраховать жизнь заемщика или заемщиков. Не забудьте, что в случае досрочного погашения кредита Вы сможете вернуть оплаченную, но не использованную часть страховки.